Złoto, lokata, obligacje, nieruchomości? W co inwestować?

2016-08-18 00:22

![Złoto, lokata, obligacje, nieruchomości? W co inwestować? [© gustavofrazao - Fotolia.com] Złoto, lokata, obligacje, nieruchomości? W co inwestować?](https://s3.egospodarka.pl/grafika2/w-co-inwestowac/Zloto-lokata-obligacje-nieruchomosci-W-co-inwestowac-180100-200x133crop.jpg)

W co inwestować? © gustavofrazao - Fotolia.com

Przeczytaj także: 5 pomysłów na to, w co inwestować, żeby wygrać z inflacją

Aby zarobić na kruszcach, lokacie czy obligacjach musimy być cierpliwi i czekać na zyski, które są rozłożone w czasie. Stopy zwrotów takiej inwestycji nie są wysokie, ale stabilne. Tylko czy o to nam chodzi gdy inwestujemy ciężko zarobione pieniądze? Wszystko zależy od indywidualnych potrzeb odbiorcy i tego jaką kwotę jesteśmy w stanie przeznaczyć na inwestycje. Patrząc na historie naszego kraju, nasi potomkowie inwestowali w grunty, nieruchomości albo kosztowności. W obecnej chwili rynek gruntów jest zdominowany przez deweloperów, grunty rolne zamrożone przez nowo wprowadzone ustawy, a kosztownościami zajmują się zorganizowane TFI i oferują je w formie funduszy.Idąc dalej tą drogą, dochodzimy do nieruchomości i możliwości inwestycyjnych z nimi związanych. Żyjąc w czasach programów wspierających młode pokolenie, np. MDM czy Mieszkanie+, zastanawiamy się jaki ma sens taka inwestycja. Sens i wartość inwestycji jest w tym przypadku nie do podważenia. Musimy tylko zwrócić uwagę na charakterystykę i grupę docelową tych programów. W obu przypadkach priorytetem są rodziny wielodzietne, co niewątpliwie jest konsekwencją polityki prorodzinnej naszego rządu. Program MDM, możemy śmiało stwierdzić, że jest w tej chwili na ostatniej prostej. Środki przeznaczone na pierwsze dwa kwartały 2017 roku zostały już zarezerwowane, co pozostawia jedynie sześć kwartałów wpływu na rynek nieruchomości. A jest to wpływ, który warto wykorzystać. Program znacząco zwiększył obrót nieruchomościami, co przełożyło się na zmniejszone ceny za metr kwadratowy dzięki efektowi „hurtowemu”. Biorąc pod uwagę raporty kwartalne NBP i obserwując stabilizację na rynku deweloperskim, przy rosnących cenach najmu i coraz trudniejszej sytuacji międzynarodowego sektora bankowego, dochodzimy do jednego wniosku: inwestuj w nieruchomości teraz, później może być już za późno.

fot. gustavofrazao - Fotolia.com

W co inwestować?

Aby zarobić na kruszcach, lokacie czy obligacjach musimy być cierpliwi i czekać na zyski, które są rozłożone w czasie. Stopy zwrotów takiej inwestycji nie są wysokie, ale stabilne.

Dotarliśmy więc do kolejnego punktu na naszej drodze, czyli do pozycji rentiera – osoby, która zarabia na swoich inwestycjach. Zwolnijmy więc nieco kroku i zastanówmy się. Chcemy zainwestować, lecz musimy się zastanowić jak zrobić to „z głową” . To czas na opracowanie strategii. Jak się więc za to zabrać? Musimy wziąć pod uwagę kilka czynników makroekonomicznych, specyfikacji lokalnego rynku i nieruchomości, a także czynników geograficznych. Pierwszą rzeczą, którą musimy uwzględnić to średnia cena najmu. Dla naszego przykładu weźmy pod uwagę Gdańsk gdzie mieszkanie w przedziale 38-60m2 to ceny rzędu 2100 zł miesięcznie i cały czas obserwujemy trend wzrostowy. Ceny wynajmu wzrosły o śr. 17% RdR.

Na czym miałaby opierać się ta metoda inwestycyjna? „Nadpłacanie” czynszu. Czyli krótko rzecz ujmując, naśladujemy pewne założenia TBS. Jak to działa? To proste. Weźmy pod uwagę mieszkanie o wartości 300 tys. zł. Załóżmy, że czynsz wyniesie 1 800 zł – pamiętajmy jednak, że czynsz dzieli się na dwie części. Czynsz właściwy, który załóżmy dla prostoty kalkulacji wyniesie 50% i część nadpłaconą, która spłaca wynajmującym „kapitał”. Więc kalkulatory w dłoń.

Pierwszym założeniem jest długoterminowa umowa wynajmu, którą zakładamy na dziesięć lat. Przez dziesięć lat trwania umowy, kwota, którą otrzymamy od wynajmujących, to 216 tys. zł, z czego 108 tys. zł. zostanie przeznaczone na wykup udziałów w mieszkaniu przez wynajmujących. Po tym czasie dajemy im wybór wykupu mieszkania lub pozostania w systemie wynajmu. Co na tym zyskuje wynajmujący? Wykupuje udziały w mieszkaniu podczas jego wynajmowania. Co my zyskujemy? Stabilność wynajmu, co w przypadku inwestycji jest kluczowym aspektem. Puste mieszkanie na siebie nie pracuje, a poszukiwania zajmują nasz cenny czas.

Sebastian Lutycz, ekspert

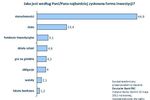

![Zyskowne formy inwestowania wg Polaków 2013 [© Sergey Nivens - Fotolia.com] Zyskowne formy inwestowania wg Polaków 2013](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Zyskowne-formy-inwestowania-wg-Polakow-2013-129429-150x100crop.jpg) Zyskowne formy inwestowania wg Polaków 2013

Zyskowne formy inwestowania wg Polaków 2013

oprac. : eGospodarka.pl

Przeczytaj także

-

![Jeśli inwestowanie, to w złoto i nieruchomości [© robybret - Fotolia.com] Jeśli inwestowanie, to w złoto i nieruchomości]()

Jeśli inwestowanie, to w złoto i nieruchomości

-

![Zyskowne formy inwestycji wg Polaków Zyskowne formy inwestycji wg Polaków]()

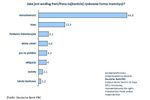

Zyskowne formy inwestycji wg Polaków

-

![W co chcą inwestować Polacy? W co chcą inwestować Polacy?]()

W co chcą inwestować Polacy?

-

![Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić [© Andrey Popov - Fotolia.com] Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić]()

Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić

-

![5 sposobów na to, jak inwestować, gdy inflacja pnie się w górę [© apops - Fotolia.com] 5 sposobów na to, jak inwestować, gdy inflacja pnie się w górę]()

5 sposobów na to, jak inwestować, gdy inflacja pnie się w górę

-

![Inwestowanie pieniędzy. Co odpowiada za skłonność do ryzyka? [© bychykhin - Fotolia.com] Inwestowanie pieniędzy. Co odpowiada za skłonność do ryzyka?]()

Inwestowanie pieniędzy. Co odpowiada za skłonność do ryzyka?

-

![Oszczędzanie pieniędzy nie takie proste [© Syda Productions - Fotolia.com ] Oszczędzanie pieniędzy nie takie proste]()

Oszczędzanie pieniędzy nie takie proste

-

![Strategia inwestycyjna: wiek inwestora nie bez znaczenia [© contrastwerkstatt - Fotolia.com] Strategia inwestycyjna: wiek inwestora nie bez znaczenia]()

Strategia inwestycyjna: wiek inwestora nie bez znaczenia

-

![Inwestowanie pieniędzy: kto źle pyta może zabłądzić [© Nejron Photo - Fotolia.com] Inwestowanie pieniędzy: kto źle pyta może zabłądzić]()

Inwestowanie pieniędzy: kto źle pyta może zabłądzić

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Jeśli inwestowanie, to w złoto i nieruchomości [© robybret - Fotolia.com] Jeśli inwestowanie, to w złoto i nieruchomości](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jesli-inwestowanie-to-w-zloto-i-nieruchomosci-100377-150x100crop.jpg)

![Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić [© Andrey Popov - Fotolia.com] Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Inwestowanie-w-nieruchomosci-akcje-i-zloto-Sprawdz-ile-mozesz-stracic-247866-150x100crop.jpg)

![5 sposobów na to, jak inwestować, gdy inflacja pnie się w górę [© apops - Fotolia.com] 5 sposobów na to, jak inwestować, gdy inflacja pnie się w górę](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/5-sposobow-na-to-jak-inwestowac-gdy-inflacja-pnie-sie-w-gore-227014-150x100crop.jpg)

![Inwestowanie pieniędzy. Co odpowiada za skłonność do ryzyka? [© bychykhin - Fotolia.com] Inwestowanie pieniędzy. Co odpowiada za skłonność do ryzyka?](https://s3.egospodarka.pl/grafika2/w-co-inwestowac/Inwestowanie-pieniedzy-Co-odpowiada-za-sklonnosc-do-ryzyka-192968-150x100crop.jpg)

![Oszczędzanie pieniędzy nie takie proste [© Syda Productions - Fotolia.com ] Oszczędzanie pieniędzy nie takie proste](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczedzanie-pieniedzy-nie-takie-proste-169456-150x100crop.jpg)

![Strategia inwestycyjna: wiek inwestora nie bez znaczenia [© contrastwerkstatt - Fotolia.com] Strategia inwestycyjna: wiek inwestora nie bez znaczenia](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Strategia-inwestycyjna-wiek-inwestora-nie-bez-znaczenia-139434-150x100crop.jpg)

![Inwestowanie pieniędzy: kto źle pyta może zabłądzić [© Nejron Photo - Fotolia.com] Inwestowanie pieniędzy: kto źle pyta może zabłądzić](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-kto-zle-pyta-moze-zabladzic-134567-150x100crop.jpg)

![Co zrobić, żeby wyprawka szkolna nie zrujnowała nam budżetu? [© Pio Si - Fotolia.com] Co zrobić, żeby wyprawka szkolna nie zrujnowała nam budżetu?](https://s3.egospodarka.pl/grafika2/wyprawka-szkolna/Co-zrobic-zeby-wyprawka-szkolna-nie-zrujnowala-nam-budzetu-180099-150x100crop.jpg)

![Czy kredyt hipoteczny ze stałym oprocentowaniem to dobra decyzja? [© maxsim - Fotolia.com] Czy kredyt hipoteczny ze stałym oprocentowaniem to dobra decyzja?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Czy-kredyt-hipoteczny-ze-stalym-oprocentowaniem-to-dobra-decyzja-180374-150x100crop.jpg)

![Branża IT zwiększa długi i zwalnia pracowników [© Elchinator z Pixabay] Branża IT zwiększa długi i zwalnia pracowników](https://s3.egospodarka.pl/grafika2/branza-IT/Branza-IT-zwieksza-dlugi-i-zwalnia-pracownikow-259203-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Jak przygotować się do trudnej rozmowy w pracy i nie tylko? [© Valdas Kovaldas z Pixabay] Jak przygotować się do trudnej rozmowy w pracy i nie tylko?](https://s3.egospodarka.pl/grafika2/rozmowa/Jak-przygotowac-sie-do-trudnej-rozmowy-w-pracy-i-nie-tylko-259205-150x100crop.jpg)

![Ilu cudzoziemców ubezpieczonych w ZUS? [© kange_one - Fotolia.com] Ilu cudzoziemców ubezpieczonych w ZUS?](https://s3.egospodarka.pl/grafika2/cudzoziemcy/Ilu-cudzoziemcow-ubezpieczonych-w-ZUS-259204-150x100crop.jpg)

![Jak przesłać dane wrażliwe i zadbać o bezpieczeństwo? [© Thomas Breher z Pixabay] Jak przesłać dane wrażliwe i zadbać o bezpieczeństwo?](https://s3.egospodarka.pl/grafika2/dane-osobowe/Jak-przeslac-dane-wrazliwe-i-zadbac-o-bezpieczenstwo-259197-150x100crop.png)

![Fundusze Europejskie: z jakich programów można obecnie korzystać? [© ambrozinio - Fotolia.com] Fundusze Europejskie: z jakich programów można obecnie korzystać?](https://s3.egospodarka.pl/grafika2/dotacje-unijne/Fundusze-Europejskie-z-jakich-programow-mozna-obecnie-korzystac-259196-150x100crop.jpg)