Karty kredytowe: nie lubią ich banki czy klienci?

2016-08-10 12:37

Przeczytaj także: Polacy i ich karty kredytowe

Zachowując wszystkie proporcje porównań, w Stanach Zjednoczonych sytuacja jest zgoła odmienna – obawy budzi tam nie zamykanie rachunków, ale „bańka” zadłużenia na kartach. Tam brak karty kredytowej jest bowiem równoznaczny z wykluczeniem z rynku.Rozwój rynku kart kredytowych w Polsce był bardzo dynamiczny i w krótkim okresie ich liczba osiągnęła poziom wyższy niż w Niemczech. Ta dynamika miała swoje źródło w przyjętej przez wydawców kart oraz banki strategii szybkiego ich upowszechnienia, z założeniem, że aktywność na rachunku będzie rosnąć proporcjonalnie lub nawet szybciej niż liczba wydanych „plastików”. Tak się jednak nie stało i – jak wskazują analitycy rynku finansowego – zmiana podejścia banków do sprzedaży kart kredytowych przyniosła „czyszczenie” z kart oraz ostrożne otwieranie nowych rachunków.

Z opublikowanych przez KNF danych na temat sytuacji sektora bankowego wynika, że łączna kwota zadłużenia na rachunkach kart kredytowych wzrasta – okazuje się, że maj był kolejnym miesiącem, kiedy to zadłużenie rosło. Osiągnęło już wartość ponad 13,3 mld PLN. Dla porównania w kwietniu było to 13,1 mld PLN. Podobnie jak na rynku kredytów gotówkowych rośnie średni limit na przyznanej karcie – w maju wyniósł on przeciętnie 4 555 PLN w porównaniu do 4 162 PLN rok wcześniej (wzrost o 9,4%). To z kolei powoduje, że wartość zawartych transakcji rośnie przy jednoczesnym spadku liczby kart w rękach klientów. O ile bowiem w kwietniu – po raz pierwszy w tym roku – wydano więcej kart kredytowych (97,5 tys.) na łączną kwotę limitów 438,3 mln PLN (wzrost o 2,6% w ujęciu liczbowym i o 8,0% w ujęciu wartościowym, w porównaniu do kwietnia 2015 r.), to maj, który przyniósł o 15 tys. umów na karty kredytowe mniej niż maj 2015, utrzymał dominującą w ostatnim czasie tendencję spadkową.

Wstrzemięźliwość banków w Polsce, jaka jest widoczna w bieżących statystykach otwartych i zamkniętych rachunków kartowych, wynika z kilku przyczyn. Najważniejsze z nich to: niskie stopy procentowe, obniżka stawek interchange oraz podatek bankowy. Obniżka stawek interchange wpłynęła na zmianę strategii banków, które – ze względu na obniżoną rentowność tego produktu – zamiast zdobywać nowych klientów z niepoznaną wiarygodnością kredytową – preferują tych, którzy są znani. Z tego powodu spada liczba wydanych kart z niskimi, testowymi limitami kredytowymi. Jest to również wynikiem próby dostosowania się do ciężaru fiskalnego, jakim są podatek bankowy oraz podniesione opłaty na BFG.

Warto zatem przyjrzeć się także drugiej stronie transakcji – klientom. Zrozumiałe jest, że wiedza o ich zachowaniach ex post dostępna jest ze statystyk rynkowych (publikacje BIK,KNF). Jednak na wyniki ex post wpływają prognozowane zachowania oraz opinie, zbierane w ankietach konsumenckich. Dobry wgląd w opinie klientów na temat kart kredytowych daje badanie, realizowane wspólnie przez Konferencję Przedsiębiorstw Finansowych i Instytut Rozwoju Gospodarczego SGH na reprezentatywnej grupie gospodarstw domowych. Raport „Sytuacja na rynku consumer Finance”, oparty na tym badaniu, pozwala uzupełniać wnioski, płynące z analizy twardych danych, publikowanych przez BIK czy KNF. Analiza opinii gospodarstw domowych pozwala bowiem na lepsze zrozumienie tła aktualnej sytuacji na rynku kartowym oraz postawienie tez dotyczących pobudek, którymi konsumenci kierują się przy podejmowaniu decyzji o korzystaniu bądź rezygnacji z tego produktu. Umożliwiają także opisanie profilu demograficznego użytkowników kart kredytowych w Polsce.

Kim zatem jest przeciętny posiadacz karty kredytowej według ostatniej edycji badań KPF i IRG SGH? To mieszkaniec dużego miasta, w wieku od 30 do 49 lat, posiadający wyższe wykształcenie, pracujący na stanowisku nierobotniczym, ze stałym dochodem na osobę powyżej 1 400 PLN. Jednocześnie jest to aktywny uczestnik rynku finansowego z segmentu, do którego celuje większość instytucji kredytowych. Nic więc dziwnego, że profil ten odpowiada cechom przeciętnego posiadacza lub osoby planującej zaciągnięcie kredytu hipotecznego.

fot. mat. prasowe

Użytkownicy kart

Użytkownicy kart kredytowych przeważnie pochodzą z dużych miast

– Biorąc pod uwagę fakt, że osoby starające się o kredyt na własne „M” często nie posiadają pożądanej przez banki zdolności kredytowej, tendencja do zamykania przez nie rachunków kart kredytowych nie powinna nikogo dziwić – komentuje Andrzej Roter, Dyrektor Generalny KPF. – W ten sposób osoby te poprawiają bowiem swoją zdolność kredytową. Z drugiej jednak strony karta bywa dla nich przydatnym narzędziem w budowaniu pozytywnej historii kredytowej, ważnej przy ocenie zdolności kredytowej. Jednak, przy utrzymującej się wśród gospodarstw domowych tendencji do rezygnacji, czy co najmniej obniżania pochodzącej z kredytu kwoty finansowania zakupu mieszkania, ta sytuacja nie stanowi wsparcia do tak rozumianej motywacji do utrzymywania karty kredytowej.

Drugą najliczniejszą grupę wiekową posiadaczy kart kredytowych stanowią młodzi ludzie w wieku do 29 lat. Temu pokoleniu, wychowanemu w świecie social media i Internetu, trudno jest wyobrazić sobie robienie zakupów czy rezerwację hotelu bądź biletu bez użycia karty jako środka płatniczego za transakcje zawierane on-line. Rosnący poziom finansowych kompetencji wśród młodych klientów banków może jednak prowadzić również do tego, że będą oni świadomi, iż do dokonywania płatności w tych przypadkach karta kredytowa nie jest niezbędna. Może to również stworzyć dla wystawców kart swoiste ryzyko, iż to właśnie ludzie młodzi będą coraz częściej podejmować decyzje o tym, by nie utrzymywać rachunku karty kredytowej.

– Systematyczny wzrost transakcyjności oraz zadłużenia na kartach kredytowych jest pochodną coraz większej świadomości posiadaczy kart w zakresie działania tego produktu oraz faktu, iż obecnie karty kredytowe są najtańszą formą finansowania – wyjaśnia Wojciech Humiński, Wiceprezes Zarządu Euro Banku S.A. – Ta sytuacja nie przekłada się jednak na wzrost liczby nowych użytkowników kart kredytowych. Z punktu widzenia konsumentów istnieją bowiem substytuty czy też produkty konkurencyjne, takie jak kredyty gotówkowe czy limity w koncie oraz płatności mobilne i karty debetowe. Obniżenie stawek interchange, które były wykorzystywane przez banki do finansowania dodatkowych benefitów, takich jak money back czy systemy punktowe, spowodowało zaś, że klienci zaczęli uznawać karty kredytowe za mniej atrakcyjne niż dotychczas.

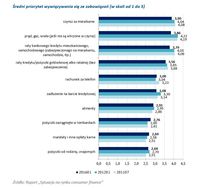

Pozytywnym sygnałem dla wystawców kart i zachętą do odbudowywania swojego udziału w rynku wydawać mógłby się fakt, że jedynie około 2% gospodarstw domowych posiadających kartę kredytową deklaruje, iż ma problemy z jej obsługą. Nadto, jeżeli przyjrzymy się priorytetom gospodarstw domowych w zakresie spłaty zobowiązań, wskazywanych przez nie w badaniu przeprowadzonym przez KPF i IRG SGH w styczniu br., zadłużenie na karcie kredytowej plasuje się dopiero na szóstym miejscu. Ocena syntetyczna wynosi 3,08, co wskazuje na średni priorytet płatności. Niższy priorytet płatności dla zobowiązań, wynikających z długów na karcie kredytowej wynikać może, prawdopodobnie, z oferowanego przez banki możliwości rozłożenia spłat tego zadłużenia na raty.

fot. mat. prasowe

Średni priorytet wywiązywania się ze zobowiązań (w skali od 1 do 5)

Zadłużenie na karcie plasuje się na szóstej pozycji priorytetów płatniczych.

Niekorzystną dla rozwoju rynku kartowego w Polsce cechą jest fakt, że gospodarstwa domowe, które posiadają kartę kredytową, wciąż bardzo rzadko korzystają z jej funkcji kredytowej, zaciągając dług. Wyniki badania KPF i IRG SGH pokazują, iż znakomita większość posiadaczy kart korzysta z okresu bezodsetkowego, dokonując regularnych spłat długu, by uniknąć płacenia odsetek.

Rośnie też bardzo dynamicznie udział tych gospodarstw domowych, które w badaniu deklarują, że ich średnie zadłużenie na karcie kredytowej mieści się w najniższym przedziale kwotowym, tj. do 499 PLN. Według zebranych danych udział ten był w I kw. 2016 roku dwukrotnie mniejszy w porównaniu do badań sprzed roku i prawie 3-krotnie mniejszy w odniesieniu do badań z lipca 2015 r. To może wskazywać na nie tylko poprawiającą się bieżącą sytuację finansową gospodarstw domowych, ale i rosnący konserwatyzm w korzystaniu z długu w karcie do finansowania bieżących potrzeb.

fot. mat. prasowe

Średni stan zadłużenia na karcie w ciągu ostatnich trzech miesięcy wynosił:

W ostatnich latach wzrósł odsetek posiadaczy kart z największym limitem.

– Doskonalenie bankowej oferty kredytowej, sprawna i efektywna sprzedaż, dostępność produktów bankowych on-line i bardzo krótki czas oczekiwania na decyzję kredytową powodują, iż aktualny model i sprawność sprzedaży innych produktów kredytowych niż karty kredytowe stawać się może silną, choć wewnętrzną, bankową konkurencją dla rozwoju rynku kartowego – podsumowuje Mirosław Bieszki, Doradca ds. Ekonomicznych KPF.

![Karta kredytowa – jakie daje korzyści? [© Ivan Kruk - Fotolia.com] Karta kredytowa – jakie daje korzyści?](https://s3.egospodarka.pl/grafika2/karta-kredytowa/Karta-kredytowa-jakie-daje-korzysci-164942-150x100crop.jpg) Karta kredytowa – jakie daje korzyści?

Karta kredytowa – jakie daje korzyści?

oprac. : eGospodarka.pl

Przeczytaj także

-

![Nieużywana karta kredytowa kosztuje więcej [© iceteastock - Fotolia.com] Nieużywana karta kredytowa kosztuje więcej]()

Nieużywana karta kredytowa kosztuje więcej

-

![Transakcje bezgotówkowe mają się dobrze, choć liczba kart spada [© ballball14 - Fotolia.com] Transakcje bezgotówkowe mają się dobrze, choć liczba kart spada]()

Transakcje bezgotówkowe mają się dobrze, choć liczba kart spada

-

![Ranking kart kredytowych na święta [© Minerva Studio - Fotolia.com] Ranking kart kredytowych na święta]()

Ranking kart kredytowych na święta

-

![Karta kredytowa na święta? Korzystaj jak z pożyczki [© BigLike Images - Fotolia.com] Karta kredytowa na święta? Korzystaj jak z pożyczki]()

Karta kredytowa na święta? Korzystaj jak z pożyczki

-

![Karta kredytowa: czy jest opłacalna? [© fox17 - Fotolia.com] Karta kredytowa: czy jest opłacalna?]()

Karta kredytowa: czy jest opłacalna?

-

![Bank Millennium: okres bezodsetkowy także dla gotówki [© bankerwin - Fotolia.com] Bank Millennium: okres bezodsetkowy także dla gotówki]()

Bank Millennium: okres bezodsetkowy także dla gotówki

-

![Bankowe programy rabatowe obniżą wydatki świąteczne [© Subbotina Anna - Fotolia.com] Bankowe programy rabatowe obniżą wydatki świąteczne]()

Bankowe programy rabatowe obniżą wydatki świąteczne

-

![Przejrzysta karta kredytowa od PKO BP Przejrzysta karta kredytowa od PKO BP]()

Przejrzysta karta kredytowa od PKO BP

-

![Okres bezodsetkowy opłacalny dla banku [© Studio DER - Fotolia.com] Okres bezodsetkowy opłacalny dla banku]()

Okres bezodsetkowy opłacalny dla banku

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Karty kredytowe: nie lubią ich banki czy klienci? [© Kenishirotie - Fotolia.com] Karty kredytowe: nie lubią ich banki czy klienci?](https://s3.egospodarka.pl/grafika2/karty-kredytowe/Karty-kredytowe-nie-lubia-ich-banki-czy-klienci-179761-200x133crop.jpg)

![Nieużywana karta kredytowa kosztuje więcej [© iceteastock - Fotolia.com] Nieużywana karta kredytowa kosztuje więcej](https://s3.egospodarka.pl/grafika2/uslugi-bankowe/Nieuzywana-karta-kredytowa-kosztuje-wiecej-107353-150x100crop.jpg)

![Transakcje bezgotówkowe mają się dobrze, choć liczba kart spada [© ballball14 - Fotolia.com] Transakcje bezgotówkowe mają się dobrze, choć liczba kart spada](https://s3.egospodarka.pl/grafika2/transakcje-bezgotowkowe/Transakcje-bezgotowkowe-maja-sie-dobrze-choc-liczba-kart-spada-173725-150x100crop.jpg)

![Ranking kart kredytowych na święta [© Minerva Studio - Fotolia.com] Ranking kart kredytowych na święta](https://s3.egospodarka.pl/grafika2/karty-kredytowe/Ranking-kart-kredytowych-na-swieta-148004-150x100crop.jpg)

![Karta kredytowa na święta? Korzystaj jak z pożyczki [© BigLike Images - Fotolia.com] Karta kredytowa na święta? Korzystaj jak z pożyczki](https://s3.egospodarka.pl/grafika2/karta-kredytowa/Karta-kredytowa-na-swieta-Korzystaj-jak-z-pozyczki-147666-150x100crop.jpg)

![Karta kredytowa: czy jest opłacalna? [© fox17 - Fotolia.com] Karta kredytowa: czy jest opłacalna?](https://s3.egospodarka.pl/grafika2/karta-kredytowa/Karta-kredytowa-czy-jest-oplacalna-145715-150x100crop.jpg)

![Bank Millennium: okres bezodsetkowy także dla gotówki [© bankerwin - Fotolia.com] Bank Millennium: okres bezodsetkowy także dla gotówki](https://s3.egospodarka.pl/grafika2/oferta-bankow/Bank-Millennium-okres-bezodsetkowy-takze-dla-gotowki-130381-150x100crop.jpg)

![Bankowe programy rabatowe obniżą wydatki świąteczne [© Subbotina Anna - Fotolia.com] Bankowe programy rabatowe obniżą wydatki świąteczne](https://s3.egospodarka.pl/grafika2/uslugi-bankowe/Bankowe-programy-rabatowe-obniza-wydatki-swiateczne-129292-150x100crop.jpg)

![Okres bezodsetkowy opłacalny dla banku [© Studio DER - Fotolia.com] Okres bezodsetkowy opłacalny dla banku](https://s3.egospodarka.pl/grafika2/oferta-bankow/Okres-bezodsetkowy-oplacalny-dla-banku-112190-150x100crop.jpg)

![Ustawa frankowa: błąd zawyża wartość spreadu [© dessauer - Fotolia.com] Ustawa frankowa: błąd zawyża wartość spreadu](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Ustawa-frankowa-blad-zawyza-wartosc-spreadu-179737-150x100crop.jpg)

![Wakacje 2016: jakie koszty leczenia za granicą? [© contrastwerkstatt - Fotolia.com] Wakacje 2016: jakie koszty leczenia za granicą?](https://s3.egospodarka.pl/grafika2/ubezpieczenie-podrozne/Wakacje-2016-jakie-koszty-leczenia-za-granica-179762-150x100crop.jpg)

![Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2% [© udra11 - Fotolia.com] Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2%](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-mieszkaniowe-w-III-2024-jeszcze-z-efektem-programu-Bezpieczny-kredyt-2-259364-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

ROBYG z nowym etapem Portu Popowice we Wrocławiu

ROBYG z nowym etapem Portu Popowice we Wrocławiu

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024 [© Eveline de Bruin z Pixabay] Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-560-nowych-punktow-ladowania-w-I-kw-2024-259370-150x100crop.jpg)

![Marki własne: ciągle za drogie, aby zdobyć rynek? [© sese2018 z Pixabay] Marki własne: ciągle za drogie, aby zdobyć rynek?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Marki-wlasne-ciagle-za-drogie-aby-zdobyc-rynek-259367-150x100crop.jpg)

![Majówka: 9 dni urlopu czy zaciskanie pasa? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka: 9 dni urlopu czy zaciskanie pasa?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-9-dni-urlopu-czy-zaciskanie-pasa-259362-150x100crop.jpg)

![Jak odzyskać należności od kontrahenta z Wielkiej Brytanii? [© Depositphotos] Jak odzyskać należności od kontrahenta z Wielkiej Brytanii?](https://s3.egospodarka.pl/grafika2/odzyskiwanie-naleznosci/Jak-odzyskac-naleznosci-od-kontrahenta-z-Wielkiej-Brytanii-259339-150x100crop.jpg)