Czy banki muszą walczyć o dobre imię?

2016-04-29 11:26

Przeczytaj także: Tajemnica bankowa odchodzi do lamusa, a banki tracą autorytet

Jak wynika z przeprowadzonego w marcu br. badania „Reputacja polskiego sektora bankowego”, zaufanie do działających na rodzimym gruncie banków deklaruje 61% respondentów, czyli o 9 pkt proc. więcej niż przed rokiem. O jego braku mówi co czwarty badany (26%), a 13% nie ma na ten temat wyrobionej opinii. W grupie klientów banków wskaźniki te są na nieco wyższym poziomie (odpowiednio 66%, 24% i 10%). Z kolei zaufanie do swojego głównego banku – wśród samych klientów – deklaruje 71% badanych, co jest zbliżoną wartością do ubiegłorocznej.Ogólne opinie o bankach są raczej umiarkowane. Niemal połowa respondentów (48%) ma o nich dobre lub bardzo dobre zdanie, 42% neutralne, a co dziesiąty respondent wyraża się o sektorze bankowym negatywnie. W ciągu ostatnich trzech lat ogólne zdanie na temat banków wyrażane przez przedstawicieli opinii publicznej utrzymuje się na bardzo zbliżonym poziomie, choć w porównaniu z ubiegłorocznym sondażem, o 6 p.p. zwiększył się odsetek ocen pozytywnych i nieznacznie zmalał (o 3 p.p.) udział ocen negatywnych. Wśród samych klientów banków odsetek ocen pozytywnych jest nieco większy – 52% z nich ma dobre zdanie o sektorze bankowym, 10% negatywne, a 38% neutralne.

Stabilna ocena sektora bankowego została utrzymana także w wymiarze reputacji. W porównaniu z ubiegłorocznym pomiarem syntetyczny wskaźnik TRI*M osiągnął poziom 31 punktów, plasując banki stosunkowo dobrze na tle innych podmiotów rynku finansowego. Na konsumencką ocenę reputacji banków silnie wpływa zakres korzystania z usług bankowych przez konsumenta. Klienci banków oceniają je w tym wymiarze dwukrotnie lepiej niż osoby niekorzystające z ich usług (34 pkt. vs 17 pkt.) i zwykle, im bardziej zaangażowany jest konsument w korzystanie z usług banku, tym lepiej ocenia ich reputację.

fot. mat. prasowe

Ogólna opinia na temat polskiego sektora bankowego

3/4 ankietowanych uważa, że w okresie ostatniego roku opinia o bankach działających w Polsce nie uległa zmianie.

fot. mat. prasowe

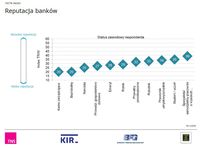

Reputacja banków wg statusu zawodowego respondentów

Najgorsze zdanie nt. reputacji banków ma kadra zarządzająca oraz bezrobotni

Podtrzymanie relatywnie wysokich wskaźników reputacji i zaufania w tegorocznym pomiarze, w szczególności w obliczu bezprecedensowych ataków na polski sektor bankowy, które miały miejsce w ciągu ostatnich miesięcy może powodować zdziwienie. Niemniej w sytuacji chaosu informacyjnego w przestrzeni publicznej i presji pod jaką znalazł się sektor bankowy, bardzo istotne staje się pokazanie, jak w rzeczywistości postrzegane są dzisiaj banki przez opinię publiczną przy zachowaniu maksymalnego obiektywizmu oraz wskazanie faktycznych czynników wpływających na kształtowanie ich społecznej oceny – mówi Krzysztof Pietraszkiewicz, Prezes Związku Banków Polskich.

fot. mat. prasowe

Zaufanie do instytucji – opinia publiczna

Największym zaufaniem cieszy się Narodowy Bank Polski

Zgodnie z wynikami badania, najważniejszym czynnikiem wpływającym na ocenę banków w wymiarze reputacji i zaufania jest osobiste doświadczenie konsumenta. Stosunkowo wysoki na tle innych instytucji rynku finansowego poziom zaufania do banków jest efektem osobistych kontaktów klientów w codziennych relacjach z bankami i także braku osobistych negatywnych doświadczeń z bankiem.

Okazuje się, że często przeceniamy siłę wpływu informacji z różnych zewnętrznych źródeł na ocenę, jaką Polacy wystawiają bankom. Badanie pokazuje, że kreujące dysonans poznawczy doniesienia medialne czy opinie niektórych grup interesu, które nie są zgodne z przekonaniami odbiorców i ich osobistymi doświadczeniami z reguły traktowane są jako szum informacyjny, a faktyczny wpływ na opinie buduje przede wszystkim doświadczenie osobiste konsumenta i jego najbliższego otoczenia. Do pewnego stopnia klienci banków polegają także na opiniach ekspertów. Analiza wpływu doświadczeń indywidualnych na poziom zaufania do banków wskazuje także na inną ważną zależność – negatywne zdarzenia, których klienci doświadczyli osobiście powodują drastyczny spadek zaufania, które później bardzo trudno odzyskać i właśnie w tym należy upatrywać największego ryzyka dla utraty zaufania do banków – mówi dr Marcin Idzik z TNS Polska.

![Budowanie marki: banki w tyle za motoryzacją i telekomami [© gustavofrazao - Fotolia.com] Budowanie marki: banki w tyle za motoryzacją i telekomami](https://s3.egospodarka.pl/grafika2/budowanie-marki/Budowanie-marki-banki-w-tyle-za-motoryzacja-i-telekomami-193586-150x100crop.jpg) Budowanie marki: banki w tyle za motoryzacją i telekomami

Budowanie marki: banki w tyle za motoryzacją i telekomami

oprac. : eGospodarka.pl

Przeczytaj także

-

![Przedsiębiorcy stawiają na bezpieczny bank [© thodonal - Fotolia.com] Przedsiębiorcy stawiają na bezpieczny bank]()

Przedsiębiorcy stawiają na bezpieczny bank

-

![Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce? [© Mircea Iancu z Pixabay] Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?]()

Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?

-

![Jak Dyrektywa CCD II wpłynie na sektor bankowy? [© Gosia K. z Pixabay] Jak Dyrektywa CCD II wpłynie na sektor bankowy?]()

Jak Dyrektywa CCD II wpłynie na sektor bankowy?

-

![AI przyspieszy procesy w bankowości korporacyjnej [© pixabay.com] AI przyspieszy procesy w bankowości korporacyjnej]()

AI przyspieszy procesy w bankowości korporacyjnej

-

![Digitalizacja banków nabiera tempa. Koniec tradycyjnej bankowości? [© vege - Fotolia.com] Digitalizacja banków nabiera tempa. Koniec tradycyjnej bankowości?]()

Digitalizacja banków nabiera tempa. Koniec tradycyjnej bankowości?

-

![Polskie banki przyćmiewają Zachód [© BillionPhotos.com - Fotolia.com.jpg] Polskie banki przyćmiewają Zachód]()

Polskie banki przyćmiewają Zachód

-

![Czy bankowość internetowa i mobilna nam wystarczy? Czy bankowość internetowa i mobilna nam wystarczy?]()

Czy bankowość internetowa i mobilna nam wystarczy?

-

![Cyberbezpieczeństwo i zmiany klimatu. Banki wskazują największe ryzyka Cyberbezpieczeństwo i zmiany klimatu. Banki wskazują największe ryzyka]()

Cyberbezpieczeństwo i zmiany klimatu. Banki wskazują największe ryzyka

-

![Rynek kredytów hipotecznych pod rosnącą presją [© ESCALA - Fotolia.com] Rynek kredytów hipotecznych pod rosnącą presją]()

Rynek kredytów hipotecznych pod rosnącą presją

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Czy banki muszą walczyć o dobre imię? [© agcreativelab - Fotolia.com] Czy banki muszą walczyć o dobre imię?](https://s3.egospodarka.pl/grafika2/zaufanie-do-bankow/Czy-banki-musza-walczyc-o-dobre-imie-174959-200x133crop.jpg)

![Przedsiębiorcy stawiają na bezpieczny bank [© thodonal - Fotolia.com] Przedsiębiorcy stawiają na bezpieczny bank](https://s3.egospodarka.pl/grafika2/banki/Przedsiebiorcy-stawiaja-na-bezpieczny-bank-173697-150x100crop.jpg)

![Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce? [© Mircea Iancu z Pixabay] Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Czy-kryzys-na-rynku-nieruchomosci-komercyjnych-uderzy-w-banki-w-Polsce-259243-150x100crop.jpg)

![Jak Dyrektywa CCD II wpłynie na sektor bankowy? [© Gosia K. z Pixabay] Jak Dyrektywa CCD II wpłynie na sektor bankowy?](https://s3.egospodarka.pl/grafika2/Dyrektywa-CCD-II/Jak-Dyrektywa-CCD-II-wplynie-na-sektor-bankowy-258998-150x100crop.jpg)

![AI przyspieszy procesy w bankowości korporacyjnej [© pixabay.com] AI przyspieszy procesy w bankowości korporacyjnej](https://s3.egospodarka.pl/grafika2/AI/AI-przyspieszy-procesy-w-bankowosci-korporacyjnej-254837-150x100crop.jpg)

![Digitalizacja banków nabiera tempa. Koniec tradycyjnej bankowości? [© vege - Fotolia.com] Digitalizacja banków nabiera tempa. Koniec tradycyjnej bankowości?](https://s3.egospodarka.pl/grafika2/banki/Digitalizacja-bankow-nabiera-tempa-Koniec-tradycyjnej-bankowosci-253748-150x100crop.jpg)

![Polskie banki przyćmiewają Zachód [© BillionPhotos.com - Fotolia.com.jpg] Polskie banki przyćmiewają Zachód](https://s3.egospodarka.pl/grafika2/banki/Polskie-banki-przycmiewaja-Zachod-253071-150x100crop.jpg)

![Rynek kredytów hipotecznych pod rosnącą presją [© ESCALA - Fotolia.com] Rynek kredytów hipotecznych pod rosnącą presją](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Rynek-kredytow-hipotecznych-pod-rosnaca-presja-249182-150x100crop.jpg)

![Chwilówki już nie na cenzurowanym? [© ESCALA - Fotolia.com] Chwilówki już nie na cenzurowanym?](https://s3.egospodarka.pl/grafika2/sektor-pozyczkowy/Chwilowki-juz-nie-na-cenzurowanym-174955-150x100crop.jpg)

![Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2% [© udra11 - Fotolia.com] Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2%](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-mieszkaniowe-w-III-2024-jeszcze-z-efektem-programu-Bezpieczny-kredyt-2-259364-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

ROBYG z nowym etapem Portu Popowice we Wrocławiu

ROBYG z nowym etapem Portu Popowice we Wrocławiu

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024 [© Eveline de Bruin z Pixabay] Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-560-nowych-punktow-ladowania-w-I-kw-2024-259370-150x100crop.jpg)

![Marki własne: ciągle za drogie, aby zdobyć rynek? [© sese2018 z Pixabay] Marki własne: ciągle za drogie, aby zdobyć rynek?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Marki-wlasne-ciagle-za-drogie-aby-zdobyc-rynek-259367-150x100crop.jpg)

![Majówka: 9 dni urlopu czy zaciskanie pasa? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka: 9 dni urlopu czy zaciskanie pasa?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-9-dni-urlopu-czy-zaciskanie-pasa-259362-150x100crop.jpg)