Debiuty giełdowe w Europie w II kw. 2014 r.

2014-07-10 13:14

Przeczytaj także: IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami

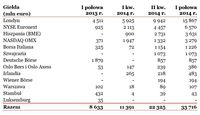

W ostatnim kwartale największą aktywnością cechowała się tradycyjnie giełda w Londynie, gdzie miały miejsce 54 IPO o łącznej wartości 9,9 mld euro. Ożywienie zauważalne było również na rynkach Europy kontynentalnej, gdzie odnotowano 91 ofert o łącznej wartości 12,4 mld euro (w analogicznym okresie ubiegłego roku było to 51 IPO o łącznej wartości 2,7 mld euro). W porównaniu z wcześniejszymi kwartałami, oferty były bardziej równomiernie rozłożone pomiędzy giełdami w Europie – w ostatnich trzech miesiącach aż sześć rynków mogło pochwalić się ofertami o łącznej wartości przekraczającej miliard euro.Tomasz Konieczny, partner w zespole ds. rynków kapitałowych PwC, w następujący sposób skomentował wyniki rynku pierwotnego w Europie:

“Wyniki rynku pierwotnego kolejny kwartał z rzędu wróciły do poziomów sprzed globalnego kryzysu finansowego. Wysoka aktywność IPO wynika obecnie głównie z dalszej sprzedaży spółek portfelowych przez fundusze private equity. Biorąc pod uwagę liczbę podmiotów, które przygotowują się do IPO, spodziewamy się, że trzeci kwartał bieżącego roku będzie równie interesujący jak ostatnie trzy miesiące, choć zazwyczaj miesiące letnie charakteryzują się mniejszą liczbą debiutów. Jednocześnie jednak należy liczyć się z ożywieniem na rynku fuzji i przejęć, co może doprowadzić do wzrostu liczby transakcji bezpośredniej sprzedaży spółek zamiast upubliczniania ich na giełdzie. Ponadto, w związku ze zwiększoną liczbą ofert na rynku inwestorzy mogą wykazywać bardziej selektywne podejście.”

Zwiększona aktywność na rynku IPO w Europie jest w dużym stopniu wynikiem licznych sprzedaży spółek portfelowych przez fundusze private equity – w przypadku giełdy w Londynie tego typu transakcje stanowiły 64% łącznej wartości ofert.

fot. pichetw - Fotolia.com

Debiuty giełdowe w Europie w II kw. 2014 r.

W drugim kwartale 2014 r. w Europie odnotowano 145 IPO o łącznej wartości 22,3 mld euro, czyli dwukrotnie więcej w ujęciu wartościowym niż w pierwszym kwartale bieżącego roku.

Na giełdzie w Warszawie w minionym kwartale miało miejsce zaledwie sześć IPO (po trzy na rynku głównym i NewConnect) o łącznej wartości zaledwie 89 mln euro. Tym samym pomimo powracającego na rynki europejskie optymizmu, polska giełda cechowała się niską aktywnością. Największą ofertą na GPW było IPO zajmującej się leasingiem i zarządzaniem flotą spółki Prime Car Management (50 mln euro), natomiast na drugim miejscu uplasowała się oferta spółki z branży chemicznej PCC Rokita (23,7 mln euro). Na rynku alternatywnym NewConnect największą ofertą było IPO spółki Agtes (1,2 mln euro), a na drugim miejscu uplasowała się oferta spółki Kleba Invest (0,4 mln euro).

Filip Gorczyca, starszy menedżer w zespole ds. rynków kapitałowych PwC, w następujący sposób skomentował wyniki i perspektywy rynku pierwotnego w Warszawie:

“Ostatnie miesiące zdają się w pełni potwierdzać obawy związane z negatywnym wpływem zmian w systemie emerytalnym na pozycję warszawskiej giełdy. Wyniki rynku pierwotnego w Warszawie kolejny kwartał z rzędu mocno odstają od trendów obserwowanych na innych rynkach w Europie. Dlatego też wyzwania, z którymi będzie musiał zmierzyć się nowy zarząd GPW, będą należeć do niesłychanie trudnych: w jaki sposób zrekompensować znaczny spadek popytu ze strony tak ważnej grupy inwestorów, jakimi przez ostatnie kilkanaście lat były Otwarte Fundusze Emerytalne? Czym zastąpić brak dużych ofert prywatyzacyjnych ze strony Skarbu Państwa, które to oferty w minionych latach zapewniały wysoką pozycję warszawskiej giełdy w europejskich rankingach? Bez jasnej odpowiedzi na te pytania dalsze marzenia o budowie centrum rynku kapitałowego Europy Środkowo-Wschodniej w Warszawie mogą okazać się mrzonką. Ponadto spora grupa emitentów, zwłaszcza tych małych i średnich, będzie zmagała się z niską płynnością znajdujących się w obrocie akcji, niezadowalającą wyceną oraz trudnościami w przeprowadzeniu kolejnych emisji, co w niektórych przypadkach może podważać sens ich funkcjonowania na rynku publicznym.”

fot. mat. prasowe

Giełdy europejskie

W ostatnim kwartale największą aktywnością cechowała się tradycyjnie giełda w Londynie, gdzie miały miejsce 54 IPO o łącznej wartości 9,9 mld euro.

Informacje o badaniu

Raport IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie (włączając w to giełdy w Austrii, Belgii, Danii, Francji, Grecji, Hiszpanii, Holandii, Irlandii, Luksemburgu, Niemczech, Norwegii, Polsce, Portugalii, Rumunii, Szwajcarii, Szwecji, Turcji, Wielkiej Brytanii i we Włoszech) i jest publikowany kwartalnie. Opcje nadsubskrypcji („greenshoe offerings”), debiuty podmiotów, które przeprowadzały wcześniej pierwotną ofertę publiczną oraz przeniesienie pomiędzy rynkami w zakresie jednej giełdy nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 kwietnia do 30 czerwca 2014 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji.

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg) Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat

Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

-

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023]()

Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023

-

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023]()

Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023

-

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność]()

IPO na świecie w II kw. 2023. Wciąż dominuje niepewność

-

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023]()

Na rynku IPO w Europie mniej debiutów w I kw. 2023

-

![Kandydaci do IPO czekają na poprawę koniunktury [© pupunkkop - Fotolia.com] Kandydaci do IPO czekają na poprawę koniunktury]()

Kandydaci do IPO czekają na poprawę koniunktury

-

![Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr [© Nuthawut - Fotolia.com] Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr]()

Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr

-

![IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały [© iQoncept - Fotolia.com] IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały]()

IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały

-

![IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57% [© gustavofrazao - Fotolia.com] IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%]()

IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%

-

![IPO na świecie w II kw. 2022 roku. Kontynuacja spadków [© raywoo - Fotolia.com] IPO na świecie w II kw. 2022 roku. Kontynuacja spadków]()

IPO na świecie w II kw. 2022 roku. Kontynuacja spadków

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Debiuty giełdowe w Europie w II kw. 2014 r. [© pichetw - Fotolia.com] Debiuty giełdowe w Europie w II kw. 2014 r.](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Debiuty-gieldowe-w-Europie-w-II-kw-2014-r-140152-200x133crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Kandydaci do IPO czekają na poprawę koniunktury [© pupunkkop - Fotolia.com] Kandydaci do IPO czekają na poprawę koniunktury](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Kandydaci-do-IPO-czekaja-na-poprawe-koniunktury-251809-150x100crop.jpg)

![Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr [© Nuthawut - Fotolia.com] Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-spadla-w-2022-roku-o-79-2-rdr-250688-150x100crop.jpg)

![IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały [© iQoncept - Fotolia.com] IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-2022-roku-Debiuty-gieldowe-nie-dopisaly-249801-150x100crop.jpg)

![IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57% [© gustavofrazao - Fotolia.com] IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-III-kw-2022-roku-Liczba-transakcji-mniejsza-o-44-a-wartosc-o-57-248379-150x100crop.jpg)

![IPO na świecie w II kw. 2022 roku. Kontynuacja spadków [© raywoo - Fotolia.com] IPO na świecie w II kw. 2022 roku. Kontynuacja spadków](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2022-roku-Kontynuacja-spadkow-246758-150x100crop.jpg)

![Sprzedaż obligacji skarbowych VI 2014 [© bzyxx - Fotolia.com] Sprzedaż obligacji skarbowych VI 2014](https://s3.egospodarka.pl/grafika2/obligacje/Sprzedaz-obligacji-skarbowych-VI-2014-140140-150x100crop.jpg)

![Rynek kredytów hipotecznych VI 2014 [© Africa Studio - Fotolia.com] Rynek kredytów hipotecznych VI 2014](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-VI-2014-140157-150x100crop.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2024? [© pixabay.com] Długie weekendy - jak wygląda kalendarz 2024?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2024-256367-150x100crop.jpg)

![Nowe mieszkania pod miastem są tańsze, a jaka jest oferta? [© bnorbert3 - Fotolia.com] Nowe mieszkania pod miastem są tańsze, a jaka jest oferta? [© bnorbert3 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/oferta-deweloperow/Nowe-mieszkania-pod-miastem-sa-tansze-a-jaka-jest-oferta-258910-50x33crop.jpg) Nowe mieszkania pod miastem są tańsze, a jaka jest oferta?

Nowe mieszkania pod miastem są tańsze, a jaka jest oferta?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-150x100crop.jpg)

![O wynikach II tury wyborów współdecydują media społecznościowe [© MrJayW z Pixabay] O wynikach II tury wyborów współdecydują media społecznościowe](https://s3.egospodarka.pl/grafika2/wybory-samorzadowe/O-wynikach-II-tury-wyborow-wspoldecyduja-media-spolecznosciowe-259272-150x100crop.jpg)

![Nowe stawki celne w Wielkiej Brytanii szansą dla eksporterów z Polski? [© Elias z Pixabay] Nowe stawki celne w Wielkiej Brytanii szansą dla eksporterów z Polski?](https://s3.egospodarka.pl/grafika2/Wielka-Brytania/Nowe-stawki-celne-w-Wielkiej-Brytanii-szansa-dla-eksporterow-z-Polski-259271-150x100crop.jpg)

![Zwolnienia grupowe: pracownicy muszą pamiętać o swoich prawach [© Andrey Popov - Fotolia.com] Zwolnienia grupowe: pracownicy muszą pamiętać o swoich prawach](https://s3.egospodarka.pl/grafika2/zwolnienia-grupowe/Zwolnienia-grupowe-pracownicy-musza-pamietac-o-swoich-prawach-259265-150x100crop.jpg)